Teil 1: Was ist ein steuerneutraler Anteilstausch?

Im Bereich der Umwandlung von bestehenden Unternehmen bieten sowohl das Umwandlungsgesetz (UmwG) als auch das Umwandlungssteuergesetz (UmwStG) zahlreiche Möglichkeiten. Eine in der Praxis häufig vorkommende Umwandlungsmöglichkeit ist dabei der steuerneutrale Anteilstausch.

Ist ein steuerneutraler Anteilstausch für mich interessant?

Gründe für einen solchen Prozess können unter anderem Differenzen zwischen den Gesellschaftern aber auch die Umgestaltung aufgrund eines Generationenwechsels sein. Nicht zuletzt können Sie durch eine Umwandlung etwaige unternehmerische Risiken auf verschiedene Rechtsträger verteilen.

Begriffsbestimmung „Umwandlung“

Unter einer Umwandlung ist zunächst einmal die Umstrukturierung der bestehenden Unternehmensform insbesondere im Rahmen der Verschmelzung, Spaltung (Abspaltung, Aufspaltung, Ausgliederung), der Wechsel der Rechtsform und die Vermögensübertragung zu verstehen.

Der steuerneutrale Anteilstausch ist dabei eine Form der Umwandlung. Im Zuge dessen werden Anteile an einer Kapitalgesellschaft (A-GmbH) in eine Kapitalgesellschaft (B-GmbH) gegen Gewährung neuer Anteile an der übernehmenden Gesellschaft (B-GmbH) eingebracht. So in etwa lautet der Gesetzestext in vereinfachter Form.

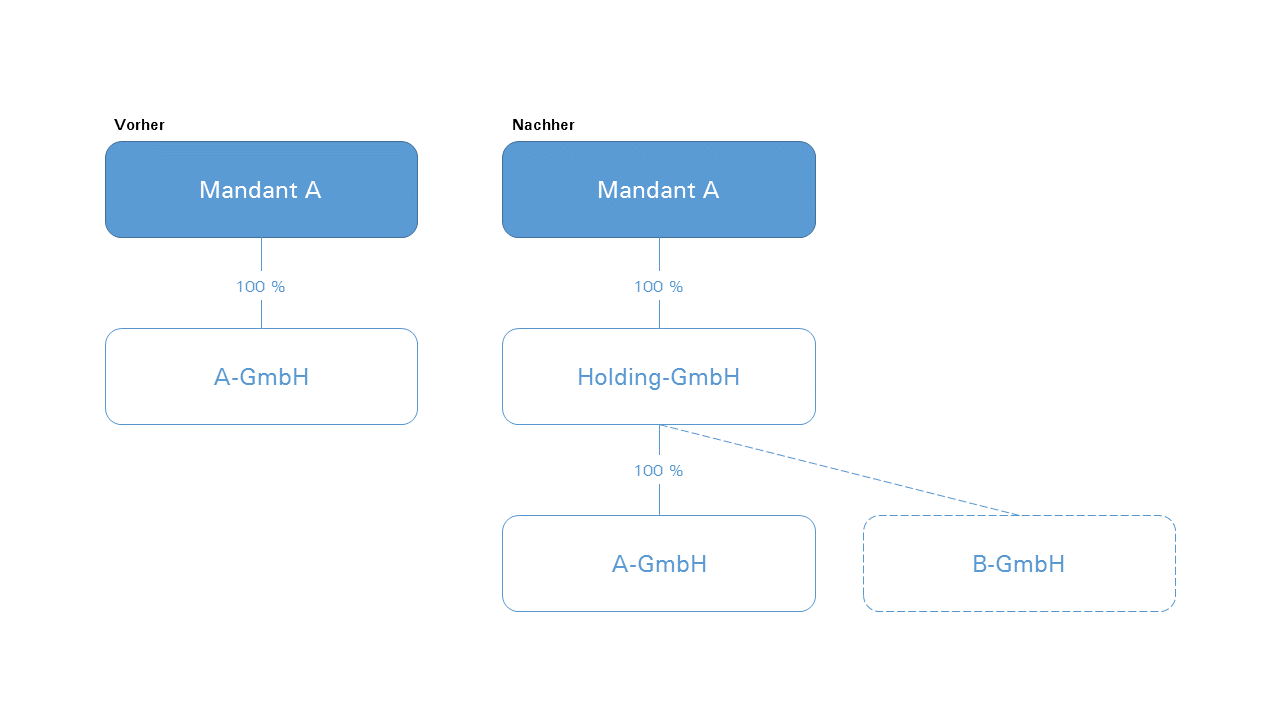

Für die Praxis könnte das folgendermaßen aussehen:

Beispiel einer Holdinggesellschaft

Sie betreiben eine sehr gut laufende A-GmbH. Die Anteile hieran halten Sie im Privatvermögen. Für die nähere Zukunft ist geplant, eine weitere B-GmbH zu gründen. Es ist bereits jetzt absehbar, dass die B-GmbH in der Anfangszeit Kapital benötigen wird. Da die A-GmbH Kapitalreserven hat, möchten Sie diese gern auf die B-GmbH transferieren, möglichst ohne Verluste durch etwaige Steuerzahlungen.

Eine Lösung könnte in der Übertragung der Anteile an der A-GmbH auf eine Holding-Gesellschaft im Wege des steuerneutralen Anteilstausches sein. Im Zuge dessen tauschen Sie Ihre Anteile an der A-GmbH gegen Anteile an der Holding-GmbH.

Diese Gestaltung erlaubt es Ihnen, die Gewinne der A-GmbH zu 95 % steuerfrei an die Holding-GmbH auszuschütten. Diese kann dann das Kapital entweder steuerpflichtig an Sie ausschütten oder aber der B-GmbH zur Verfügung stellen. Des Weiteren haben Sie den noch im Aufbau befindlichen und möglicherweise riskanten Geschäftsbetrieb der B-GmbH von der A-GmbH ausgelagert.

Grundsätzlich ist der Tausch von Anteilen als ein Realisierungsvorgang zu bewerten und damit zwingend steuerwirksam. Werden jedoch die Voraussetzungen des § 21 Abs. 1 Satz 2 UmwStG erfüllt, findet mithin ein mehrheitsvermittelnder Anteilstausch statt, sind die Normen des Umwandlungsteuergesetzes einschlägig. In diesem Fall handelt es sich um einen sogenannten qualifizierten Anteilstausch. Unter Einhaltung der weiteren Voraussetzungen kann der Tausch dann auf Antrag steuerneutral vollzogen werden. Diese sind im Einzelnen:

- Bei den Anteilen handelt es sich um Anteile an einer Kapitalgesellschaft oder Genossenschaft (erworbene Gesellschaft, A-GmbH).

- Diese werden in eine Kapitalgesellschaft oder Genossenschaft eingebracht (übernehmende Gesellschaft, „Holding-GmbH“).

- Der Anteilstausch erfolgt gegen Gewährung neuer Anteile an der übernehmenden Gesellschaft (B-GmbH).

- Die „Holding-GmbH“ muss nach der Einbringung einschließlich der eingebrachten Anteile nachweisbar unmittelbar die Mehrheit der Stimmrechte an der erworbenen A-GmbH halten.

Gelingt der qualifizierte Anteilstausch erfolgreich, ist zu beachten, dass die Veräußerung der Anteile an der eingebrachten A-GmbH durch die B-GmbH innerhalb einer Sperrfrist von sieben Jahren für den Einbringenden zu einem rückwirkenden Einbringungsgewinn führt. Um Festzustellen, ob ein entsprechender Verkauf stattgefunden hat, hat der Einbringende jährliche Nachweispflichten zu erfüllen. Rechtssicher können wir Ihnen Ihren Fall nur dann aufbereiten, wenn Sie uns persönlich kontaktieren.

Lesen Sie am 1. Juli 2016 Teil 2 unserer Serie „Der steuerneutrale Anteilstausch“. Wir werden dann auf die Voraussetzungen im Detail eingehen.