Was ist eine Umwandlung von Unternehmen? – Teil 1/5 der Serie

Im Bereich der Umwandlung von Unternehmen bieten sowohl das Umwandlungsgesetz (UmwG) als auch das Umwandlungssteuergesetz (UmwStG) zahlreiche Möglichkeiten. Eine in der Praxis nicht selten vorkommende Variante ist die Einbringung eines gewerblichen oder freiberuflichen Einzelunternehmens in eine GmbH.

Ist das Thema für mich interessant?

Der Hauptgrund für die Einbringung eines gewerblichen oder freiberuflichen Einzelunternehmens in eine GmbH ist vor allem das private und finanzielle Risiko. Denn im Gegensatz zur GmbH haften Sie als Einzelunternehmer auch mit Ihrem Privatvermögen. Eine Haftungsbeschränkung ist nicht möglich. Die Umwandlung Ihres Einzelunternehmens ist ab einer gewissen Größe daher der logische Schritt hin zu mehr Sicherheit.

Aber auch im Falle der Aufnahme weiterer Gesellschafter kann eine Umwandlung sinnvoll sein. Denn die Form des Einzelunternehmens ermöglicht grundsätzlich nicht die Aufnahme weiterer Gesellschafter. In diesem Falle müssten Sie Ihr Einzelunternehmen zu einer Personengesellschaft erweitern und die neuen Gesellschafter bereit sein, ebenfalls mit Ihrem Privatvermögen zu haften. Bei der GmbH erfolgt die Aufnahme neuer Gesellschafter durch einen Anteilsverkauf oder eine Kapitalerhöhung.

Umwandlung, die

Unter einer Umwandlung ist zunächst einmal die Umstrukturierung der bestehenden Unternehmensform zu verstehen. Darunter fallen verschiedene Formen: die Verschmelzung, die Spaltung (Abspaltung, Aufspaltung, Ausgliederung), der Wechsel der Rechtsform und die Vermögensübertragung. Die Umwandlung eines gewerblichen Einzelunternehmens richtet sich nach dem Umwandlungsgesetz und wird als Ausgliederung bezeichnet.

Einbringung eines Einzelunternehmens

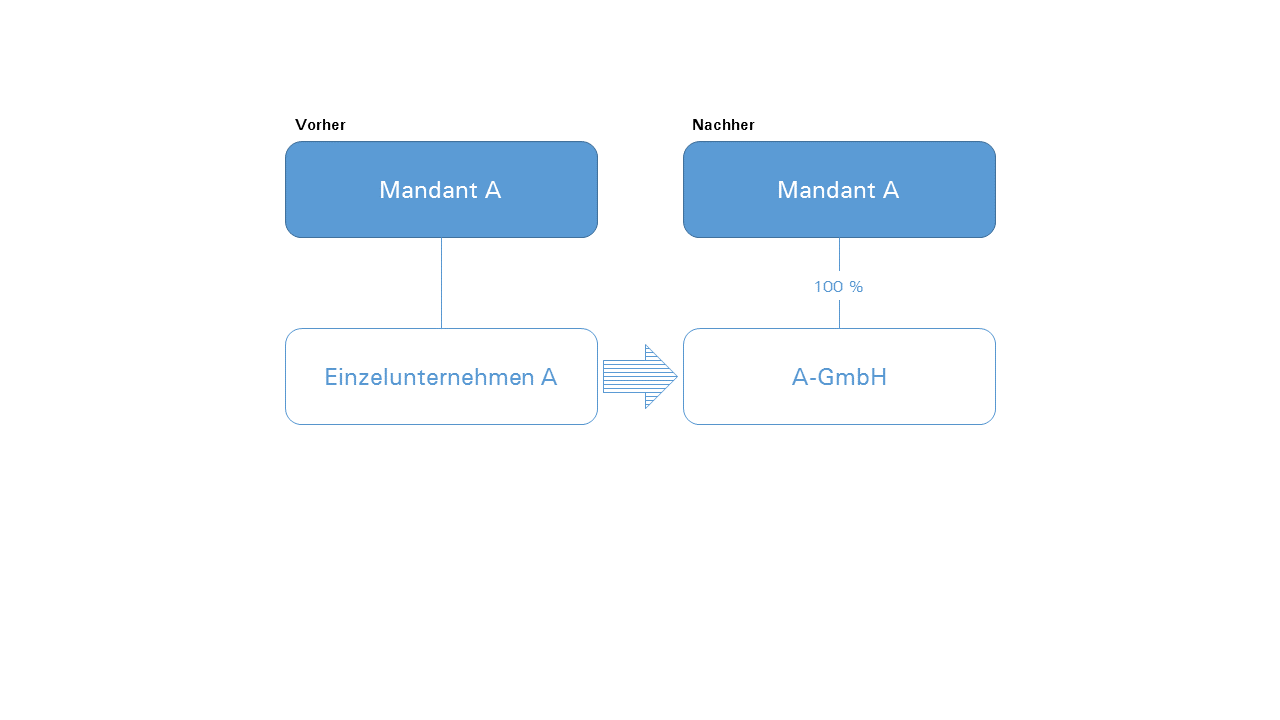

Im Zuge der Ausgliederung bzw. Einbringung eines Einzelunternehmens in eine GmbH wird das Vermögen des Einzelunternehmens A in eine GmbH (A-GmbH) gegen Gewährung von neuen Anteilen an der A-GmbH an den Einzelunternehmer A eingebracht. So in etwa lautet der Gesetzestext in vereinfachter Form.

Die Einbringung kann dabei auf eine bestehende aber auch neu zu gründende GmbH erfolgen. Sämtliche Vermögensgegenstände inkl. laufender Verträge und Schulden des Einzelunternehmens gehen mit Wirksamkeit der Umwandlung kraft Gesetz auf die A-GmbH über (sogenannte Gesamtrechtsnachfolge).

Vor Beginn der Umwandlung gilt es zu klären, ob es sich bei dem umzuwandelnden Einzelunternehmen um ein gewerbliches oder um ein freiberufliches Einzelunternehmen (z.B. Architekten, Ärzte, etc.) handelt. Diese Unterscheidung hat Folgen für die Art der Übertragung.

Umwandlungen von nicht in das Handelsregister eingetragenen Personenvereinigungen und Freiberuflern sind hingegen nicht vom Umwandlungsgesetz erfasst. In diesem Fall ist die Einbringung ausschließlich im Wege der Einzelrechtsnachfolge möglich. Das bedeutet, dass sämtliche Vermögensgegenstände inkl. laufender Verträge und Schulden einzeln in einem Einbringungsvertrag aufzuführen und nach den für sie geltenden Vorschriften übertragen werden müssen.

Zum besseren Verständnis ein Beispiel:

Für die Praxis könnte das folgendermaßen aussehen:

Sie betreiben ein sehr gut florierendes gewerbliches Einzelunternehmen. Sie haben ein Angebot für einen großen aber auch riskanten Auftrag bekommen. Sie möchten auch für die weitere Zukunft Ihre Haftung gern auf das Unternehmensvermögen der Gesellschaft beschränken und planen die Umwandlung Ihres Einzelunternehmens in eine GmbH.

Variante 1 – gewerbliches Unternehmen

Sofern es sich bei Ihrem Einzelunternehmen um einen Gewerbebetrieb handelt, ist § 152 ff. UmwG einschlägig. Voraussetzung ist, dass Ihre Verbindlichkeiten ihr Vermögen nicht übersteigen. Sodann erfolgt die Ausgliederung im Wege der Gesamtrechtsnachfolge.

Variante 2 – freiberufliches Einzelunternehmen

Handelt es sich hingegen bei Ihrem Einzelunternehmen um ein freiberufliches Einzelunternehmen, ist die Umwandlung nicht vom Umwandlungsgesetz erfasst. Dennoch kann nach dem Umwandlungssteuergesetz eine Einbringung des freiberuflichen Vermögens in eine GmbH im Wege der Einzelrechtsnachfolge erfolgen.

Für beide Varianten gilt, dass nach der Umwandlung etwaige Gewinne in der A-GmbH sodann steuerpflichtig an Sie ausgeschüttet oder in der A-GmbH für weitere Investitionen belassen werden können. Die Haftung wird jedoch ab diesem Zeitpunkt auf das Geschäftsvermögen der A-GmbH beschränkt.

Grundsätzlich erfolgt die Einbringung des Einzelunternehmens in eine GmbH steuerlich zum gemeinen Wert und damit zwingend steuerwirksam. Unter Einhaltung weiterer Voraussetzungen kann jedoch die Einbringung auf Antrag steuerneutral erfolgen.

Gelingt die Einbringung erfolgreich, ist die siebenjährige Sperrfrist zu beachten. Infolge dessen führt eine Veräußerung der erhaltenen Anteile an der A-GmbH zu einem rückwirkenden Einbringungsgewinn. Um festzustellen, ob ein entsprechender Verkauf stattgefunden hat, müssen Sie jährliche Nachweispflichten erfüllen.

Lesen Sie in zwei Wochen am 25.06.2021 Teil 2 unserer Serie „Die Umwandlung eines Einzelunternehmens in eine GmbH“. Wir werden Ihnen dann die Voraussetzungen für die steuerneutrale Umwandlung im Detail aufzeigen und auf diese eingehen.

Unsere Experten für eine Umwandlung von Unternehmen

Olaf Jonasson

Stefanie Kesser